Le régime d’indemnisation des catastrophes naturelles (« catnat ») institué par le législateur en France en 1982 vient répondre au défaut de couverture constaté année après année, et qui devient criant avec les inondations de 1981. Le fonds de secours mis en place après-guerre, comme son nom l’indique, vise à apporter les premiers secours. Il est incapable de subvenir à la réparation des dommages encourus, et ne peut fournir de dédommagements qu’à une hauteur maximale de 20 %, laissant les victimes dans des situations très précaires.

Dans les débats à l’Assemblée et au Sénat, la volonté d’une couverture à 100 % pour tous les Français, « non seulement les personnes physiques, mais aussi les personnes morales de droit public (collectivités locales, établissements publics, offices d’HLM, hôpitaux…) et de droit privé (entreprises, sociétés industrielles, commerciales, associations) » (1), fait l’unanimité.

Fait aussi l’unanimité l’idée d’un régime très fortement solidaire, exprimée par la mise en place d’une prime non modulée, sous la forme d’un pourcentage unique de la prime dommages aux biens (DAB). Le régime impose donc une redistribution à la fois entre niveaux de ressource (la prime DAB étant supposée refléter ces derniers) et niveaux de risque.

Atouts et écueils d’une surprime

Sur ces derniers, cela dit, la connaissance en 1982 est très vague ; d’un côté, les députés ont bien conscience que les régions voire les communes ou les foyers ne sont pas exposés de façon identique. De l’autre, une estimation de ce risque, même globale, est impossible, puisqu’aucune donnée n’a jamais été collectée dans ce domaine. De plus, les périls couverts sont divers et l’exposition locale varie pour chacun d’eux. Ainsi, le ministre de l’Économie suggère qu’une surprime de 5 % devrait suffire, mais il est repris par les députés de l’opposition qui, eux, avancent le double. Par ailleurs, comme on l’a dit, personne ne veut tenir compte de ces différences potentielles : l’avantage d’une surprime unique est qu’elle reste modérée pour l’ensemble des Français.

Même si l’on met en avant dans les débats cette solidarité et l’unicité de la surprime fixée par décret, le système proposé évite par ailleurs l’écueil d’une taxe, qui a longtemps rebuté une partie au moins de l’opinion. En effet, le système sera mis en place via les assureurs, et s’appuiera sur leur réseau, notamment pour une gestion rapide et efficace des sinistres. Les assureurs auront par ailleurs la possibilité de se réassurer auprès d’un réassureur public, la CCR, lui-même adossé à la garantie de l’État, dernier ressort de ce système solidaire qui voit le jour en 1982.

L’autre grand principe qui guide les députés est la responsabilité des acteurs, qui doit permettre une meilleure prévention des risques. Au cœur du mécanisme, se trouve, en effet, le respect des plans d’urbanisme et d’occupation des sols, modifiés par le Sénat en plans d’exposition aux risques naturels à établir, qui conditionne l’indemnisation et qui met en jeu prévention et responsabilité, engageant tous les acteurs.

L’État a ainsi la charge d’établir les nouveaux plans d’exposition aux risques naturels (PER, devenus plans de prévention des risques, PPR, en 1995) et d’effectuer les travaux d’aménagement et de prévention nécessaires. La responsabilité des collectivités locales est également engagée dans le processus de négociation conduisant à la détermination de zones inconstructibles résultant de ces plans. Enfin, le régime fait appel à la responsabilité des particuliers et des entreprises. Mais pour cela, il s’appuie sur des mécanismes d’assurance classique. Tout d’abord, ne seront couverts que ceux qui ont pris le soin de s’assurer. Deuxièmement, les assureurs peuvent refuser de couvrir des biens hors zones constructibles au regard des PPR ou placés en zones intermédiaires, constructibles mais dangereuses. Troisièmement, une segmentation modérée sera introduite via des franchises qui, à partir de 2000, tiennent compte de la récurrence de sinistres au niveau de la commune, ce afin de favoriser la prévention locale. Enfin, un certain niveau de précaution est demandé à tous les assurés puisque les dommages sont couverts dans la mesure où « les mesures habituelles à prendre pour les prévenir n’ont pu empêcher leur survenance ou n’ont pu être prises ».

Ainsi, le régime mis en place en 1982 est hybride : d’un côté, il s’agit presque d’une assurance sociale, avec la défense d’une solidarité très large via une surprime unique fixée par décret, et la présence d’un réassureur public adossé à la garantie de l’État ; de l’autre, il implique largement le marché privé de l’assurance, porteur d’une partie du risque, à la fois pour gérer les sinistres et promouvoir la responsabilité des assurés.

Le dilemme des assureurs

Mais, si cette double assise était viable en 1982, les deux objectifs de solidarité et de responsabilité semblent aujourd’hui de plus en plus difficiles à concilier, pour deux raisons essentielles. La première, structurelle, est que les techniques d’assurances ont beaucoup évolué depuis cette époque. Alors qu’il était encore légitime de tarifer sur la base de moyennes très larges, cette pratique a lentement laissé place à une segmentation de plus en plus poussée, qui est devenue monnaie courante dans les produits IARD (2). Des cartes de plus en plus précises des risques Pour ce qui est des catastrophes naturelles, il faut attendre les années 1990 et l’ouragan Andrew de 1992 pour que de premiers modèles soient envisagés. Depuis, les techniques se sophistiquent, permettant de créer des cartes assez précises. Sur le risque inondation, la directive européenne de 2007 demande par exemple à chaque État de l’Union de procéder à l’évaluation des risques « dans les régions côtières et les bassins hydrographiques en récoltant des informations sur ces zones, notamment l’historique des inondations passées et des cartes indiquant les frontières, l’utilisation des terres et la topographie, et en déterminant la probabilité de futures inondations significatives et leurs conséquences » (3). Pour ce faire, les régions ont procédé à une évaluation préliminaire du risque inondation (EPRI), conduisant à la sélection de territoires à risque important d’inondation (TRI) et à la publication de cartes (4). Ces dernières sont rendues publiques pour les besoins de prévention.

On trouve ainsi sur le site de la Mission Risques Naturels (MRN) des cartes de France mettant en évidence les « enveloppes approchées d’inondations potentielles » (EAIP) ayant servi à la détermination des TRI, ainsi que les cartes des TRI eux-mêmes. Ces cartes s’ajoutent à celles existantes concernant les plans de prévention des risques naturels (PPRN) (5).

La multiplication de ces cartes rend ainsi de plus en plus difficile le maintien du voile d’ignorance qui avait présidé à la mise en place par le législateur de mécanismes solidaires forts ; la position consistant à clamer une égalité d’exposition ne tient plus. Dans un environnement concurrentiel où la diversité du risque devient common knowledge, l’assureur qui ne segmente pas se retrouve alors en situation d’antisélection : les segments de risque modéré trouveront à s’assurer ailleurs moins cher, conduisant à une dégradation du portefeuille de l’assureur… et à une nécessité de revoir ses tarifs à la hausse.

Une intensification des dommages

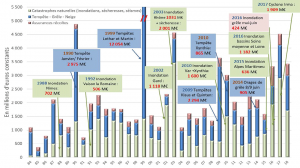

La seconde raison qui conduit les assureurs à segmenter est, elle, conjoncturelle (mais probablement pour le long terme) : une part croissante des sinistres couverts en DAB est due aux risques climatiques. Dans le document annuel publié par la FFA fin 2019, on constate en effet que si la charge des sinistres en 2018 a baissé par rapport à 2017 (année record avec l’ouragan Irma), elle reste plus élevée que la moyenne des dix dernières années (voir figure 1 ci-dessous).

Figure 1. Évolution de la charge des sinistres naturels, 1984-2018. L’assurance des événements naturels en 2018, FFA.

De plus, le solde technique brut et net de réassurance est négatif depuis 2015 pour quatre années consécutives. Par voie de conséquence, les compagnies d’assurances sont amenées à revoir leur tarification pour mieux tenir compte de ces risques, et mettent en place des mécanismes devenus classiques de gestion de portefeuille. Cette pratique va dans le sens d’une segmentation croissante des primes, qui entame le principe de solidarité qui prévalait jusque-là. Pour les assureurs, l’enjeu est de maintenir un portefeuille équilibré, avec une exposition qui n’excède pas leur part de marché en MRH, et prévenir ainsi les phénomènes d’antisélection.

La solution britannique

À l’heure où l’on parle de personnalisation des produits dans de nombreux domaines, on peut alors se demander si l’on va vers une « individualisation » de la prime catastrophe naturelle, avec une couverture qui deviendrait un produit d’assurance régi par les seules règles du marché. À ce titre, il est intéressant d’observer la solution adoptée récemment par le marché britannique. En effet, historiquement, la couverture des inondations était régie par un accord entre les compagnies d’assurances et l’État, de telle sorte que celui-là prenait en charge la prévention tandis que le marché s’engageait à maintenir la couverture « accessible et abordable » pour tous. Les primes n’étaient pas régulées, même si, de fait, le Statement of Principles engageait les assureurs à limiter la segmentation. Cet accord a été renouvelé pour une dernière période de quatre ans en 2009, suivi d’un moratoire jusqu’à la mise en place du nouveau système en 2016.

Une étude menée par le Department for Environmnent, Food and Rural Affairs (Defra) en 2013 insiste en effet sur le développement encore récent de modèles beaucoup plus sophistiqués pour les inondations, et reflétant précisément les risques. Alors que le statu quo impliquait une redistribution importante entre divers niveaux de risque, les nouveaux modèles conduisent à un ajustement des primes au risque effectif et à une plus grande segmentation (6). À cet égard, le Defra a une position mitigée. En effet, d’un côté, en accord avec la politique publique britannique dans ce secteur, il voit d’un œil positif l’adéquation des primes à la prime pure : elle donne au marché un signal fort du niveau effectif des risques et conduira à terme à une meilleure prévention par les particuliers, à un réajustement du marché immobilier, voire à un déplacement des nouvelles implantations vers des zones moins risquées.

De plus, induite par la meilleure connaissance des risques, la sélection de portefeuille par les assureurs devrait à moyen terme conduire à l’émergence d’un marché secondaire pour ces risques substandards, en assurance et en réassurance. D’un autre côté toutefois, malgré les aspects positifs sur le long terme de cet ajustement, le Defra craint un basculement trop brusque des primes qui conduirait une part importante de la population à ne plus se couvrir contre les inondations. En effet, ce que montrent aussi les modèles, c’est la très grande disparité des situations. Les primes deviennent très vite inabordables, d’où la nécessité de mettre en place un système d’accompagnement pour la période de transition.

Ce système prend en 2016 la forme de Flood Re, un pool de réassurance pour le risque inondation. Alors que les documents du Defra parlent très peu de solidarité, le mécanisme choisi en introduit à plusieurs niveaux. Flood Re est en effet un pool de réassurance permettant aux assureurs de réassurer à 100 % les polices à risque. Les primes fixées par Flood Re ne sont pas fonction de l’exposition aux inondations, mais des conditions de ressources des assurés, mesurées sur leur taxe d’habitation. Ce mécanisme implique une première redistribution entre les assurés du pool eux-mêmes, puisque le risque n’est pas pris en compte. De plus, le déficit induit par le plafonnement des primes est couvert par une taxe perçue auprès des assureurs et donc par tous les assurés en dommages aux biens, introduisant un deuxième niveau de redistribution.

Enfin, alors que les documents initiaux parlaient d’accompagner la segmentation des primes (et leur renchérissement dans les zones à risques), le premier plan quinquennal publié par Flood Re envisage au contraire un retour des primes dans ces zones à un niveau abordable (celui fixé par les primes plafonds). L’ajustement ne se ferait donc pas des primes vers le risque, comme initialement annoncé, mais du risque vers les primes cibles. Ce but serait atteint grâce à de gros efforts de prévention consentis par l’État britannique et orchestré par Flood Re grâce à une collecte plus fine de données (7). Ainsi dans un rapport de 2018, Flood Re insiste : « Les futurs engagements de dépenses des gouvernements en matière de défense contre les inondations auront un impact important sur la probabilité d’un retour à une tarification abordable et reflétant les risques d’ici 2039 (8). » Leur conclusion est claire : pas de protection durable contre les inondations sans un investissement public, traduisant lui-même la solidarité nationale.

Le changement climatique en perspective

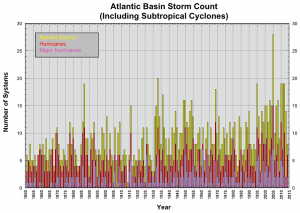

Le modèle britannique se veut un modèle de transition, voué à disparaître en 2039. On est pourtant amené à questionner la viabilité dans le long terme des modèles existants, quels qu’ils soient, pour une série de raisons. On constate tout d’abord une intensification des événements de grande ampleur. Elle résulte à la fois d’une exposition croissante dans les zones à risque et de l’évolution naturelle de ces zones. L’universitaire Arthur Charpentier mentionne notamment que les valeurs exposées en zone côtière aux États-Unis ont augmenté de 70 % entre 1993 et 1998 (10). Par ailleurs, la fréquence des catastrophes naturelles tend elle aussi à augmenter. Comme le montre la figure ci-dessous pour les ouragans du bassin atlantique, une observation sur le très long terme met en avant une lente augmentation au cours du XXe siècle, qui s’accentue à la fin des années 1990 (voir figure 2).

Figure 2. Évolution du nombre d’ouragans par années, 1850-2014 (9)

Enfin, le réchauffement climatique et l’élévation du niveau de la mer exacerbent ces tendances ; une étude récente publiée dans Nature Communication (11) tente ainsi d’évaluer la population mondiale exposée au risque d’immersion d’ici à 2100. Ils arrivent, dans une hypothèse pessimiste, à plus de 600 millions de personnes. Difficile dans ces conditions d’envisager clairement l’avenir. Difficile aussi de faire la part du vrai de l’irrationnel qui nous hante. L’imaginaire collectif, qui trouve son expression dans la multiplication des films « catastrophes », montre bien les inquiétudes persistantes, à l’ombre des modèles de plus en plus sophistiqués. Paradoxalement pourtant, les mesures de prévention prises par les particuliers dans les zones très exposées sont souvent inexistantes (12). En France, une grande partie de la population des départements d’outre-mer, pourtant les plus touchés par les risques climatiques, reste ainsi inassurée (13).

Ces évolutions bien réelles renforcent cependant la nécessité pour les assureurs de piloter au plus près leur portefeuille et d’implanter des mesures de plus en plus granulaires de leur exposition. La mise en place de ces modèles, on l’a vu, remet en cause les mécanismes classiques de mutualisation des risques. Mais on peut aussi à bon droit se demander si tous les risques, même mesurables, seront assurables dans le long terme, notamment dans le cas de la réalisation d’un scénario worst case pour le réchauffement climatique. Arthur Charpentier nous met en garde ; les modèles actuariels fonctionnent bien lorsque le risque est supposé stationnaire, et que l’on peut extrapoler pour l’avenir à partir du passé. Pour les risques climatiques, cette hypothèse est totalement remise en cause aujourd’hui ; cette incertitude supplémentaire, lorsqu’elle est reportée sur les primes, menace de les rendre totalement inabordables.

Faut-il alors acter l’impossibilité de mutualiser ces risques et renoncer à la solidarité qui caractérise le régime catnat français ? Ou, à l’inverse, leur couverture à l’avenir se révélera-t-elle finalement une formidable opportunité, voire une responsabilité sociétale, pour les assureurs ?

Cet article a été rédigé par :

Laurence BARRY, Chercheur, Chaire PARI (Programme de Recherche pour l’Appréhension du Risque et des Incertitudes), actuaire certifiée IA

Thierry COHIGNAC, Directeur Etudes Techniques, Caisse Centrale de Réassurance (CCR), actuaire associé IA

Guillaume ROSOLEK, Directeur Pricing & Data IARD, Addactis

Barbara ZUCCONI, Responsable Études et Tarification AUTO – MRH, Groupama

Références :

1 – Rapport n°718 de M.Alain Richard, fait au nom de la commission des lois, déposé le 28 janvier 1982 à l’Assemblée nationale.

2 – Voir notamment L.Barry, « Justice ou justesse ? L’équité de l’assurance », Working paper#15, chaire PARI : http://www.chaire-pari.fr/publications/#working-papers

3 – https://eur-lex.europa.eu/legal-content/FR/TXT/?uri=LEGISSUM%3Al28174

6 – Nick Haigh et Joddie Crabb, « Managing the Future Financial Risk of Flooding », Department of Environment, Food and Rural Affairs (DEFRA), 2013 : https://www.gov.uk/government/publications/managing-the-future-financial-risk-of-flooding.

7 – https://www.floodre. co.uk/wp-content/uploads/Flood-Re-Transition-Plan-Feb-2016-FINAL.pdf

8 – https://www.floodre. co.uk/wp-content/uploads/2018/07/Flood_Transition2018_ AW.pdf

9 – https://www.nhc.noaa.gov/climo/images/Atlantic_Storm_ Count.jpg

10 – Arthur Charpentier, « Insurability of Climate Risks, The Geneva Papers on Risk and Insurance » – Issues and Practice 33, n°1 (1er janvier 2008) : 91-109, https://doi. org/10.1057/palgrave.gpp.2510155.

11 – Scott A. Kulp et Benjamin H. Strauss, « New Elevation Data Triple Estimates of Global Vulnerability to Sea-Level Rise and Coastal Flooding », Nature Communications 10, n°1 (29 octobre 2019) : 1-12, https://doi.org/10.1038/s41467-019-12808-z.

12 – Howard Kunreuther et Mark Pauly, « Neglecting Disaster: Why Don’t People Insure Against Large Losses ? », Journal of Risk and Uncertainty 28, n°1 (1er janvier 2004): 5-21, https://doi.org/10.1023/B:RISK.0000009433. 25126.87.

13 – Lucie Calvet et Céline Grislain-Letrémy, « L’assurance habitation dans les départements d’outre-mer : une faible souscription », Économie et Statistique 447, n°1 (2011) : 57-70, https://doi.org/10.3406/estat.2011.9709.